Coca-Cola FEMSA, S.A.B. de C.V. (BMV: KOFUBL, NYSE: KOF) (“Coca-Cola FEMSA”, “KOF” o la “Compañía”), el embotellador público más grande de productos Coca-Cola en el mundo en términos de volumen de ventas, anunció hoy sus resultados consolidados para el primer trimestre de 2020

Datos relevantes operativos y financieros

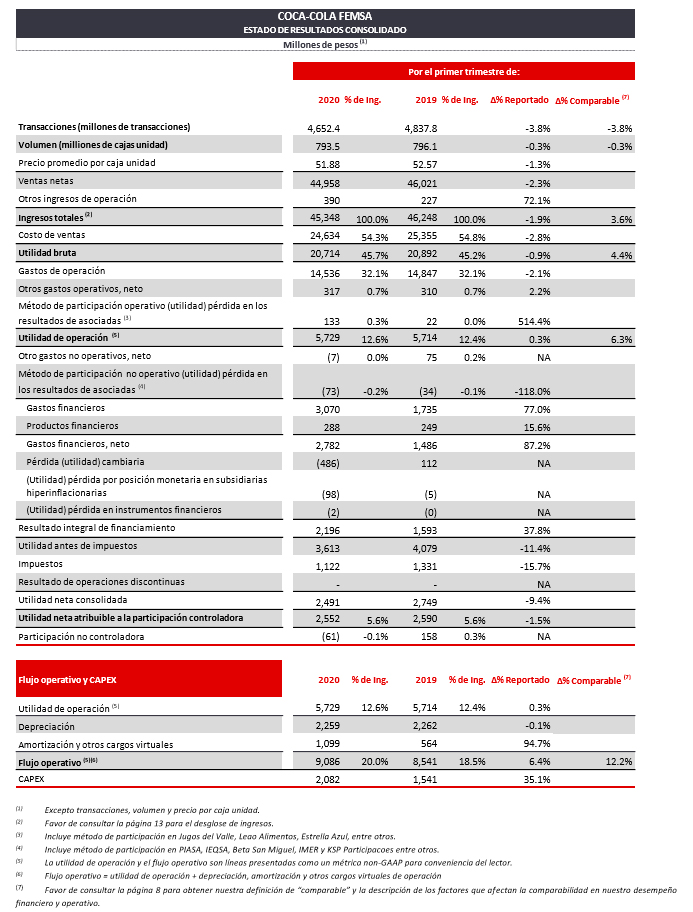

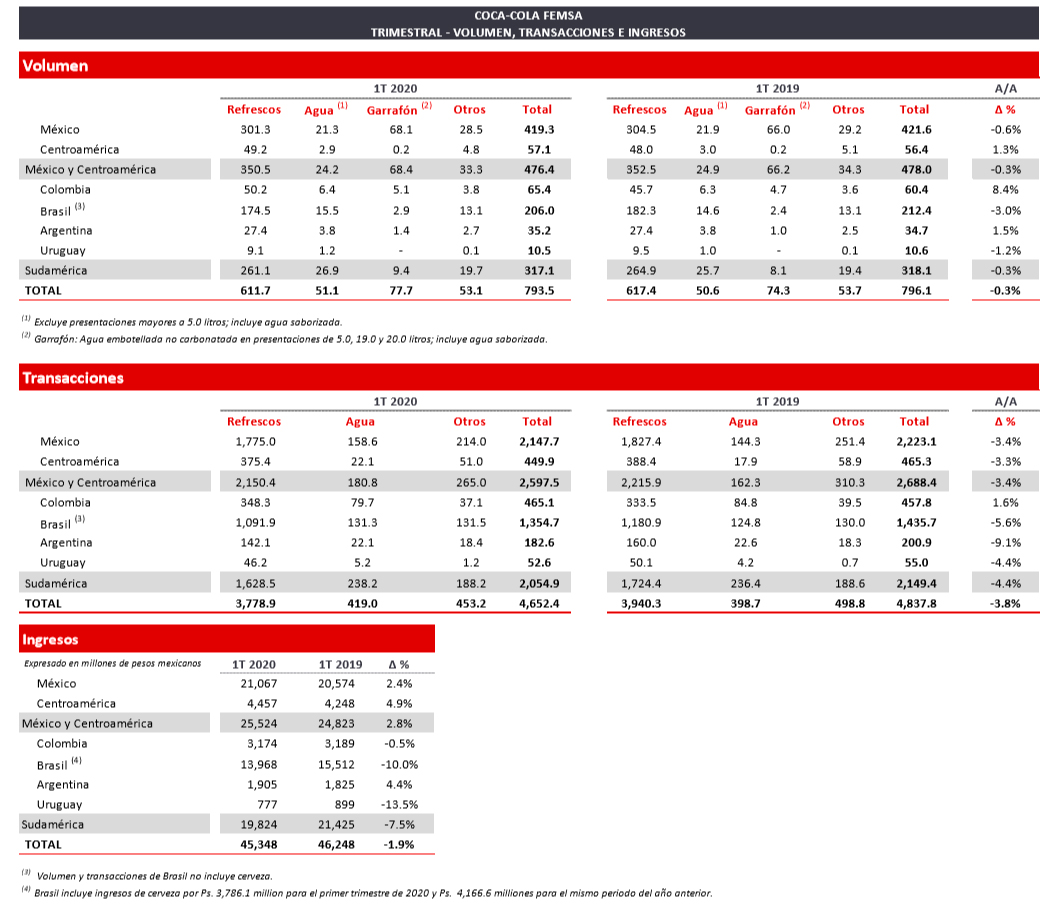

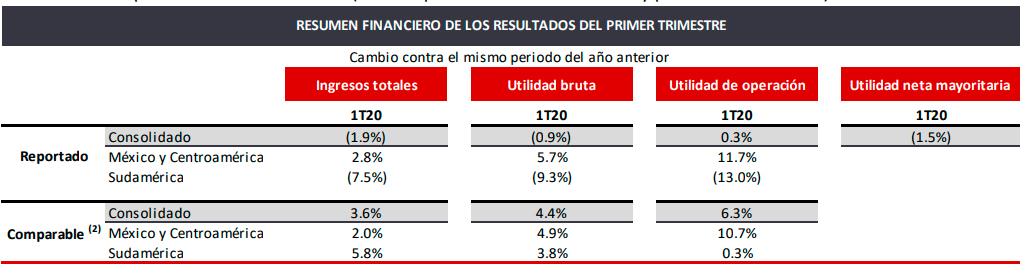

• El volumen consolidado permaneció estable, como resultado de una ligera contracción en México y la disminución de volúmenes en Brasil y Uruguay, estos efectos fueron compensados por un crecimiento en volúmenes en Argentina, Centroamérica y Colombia.

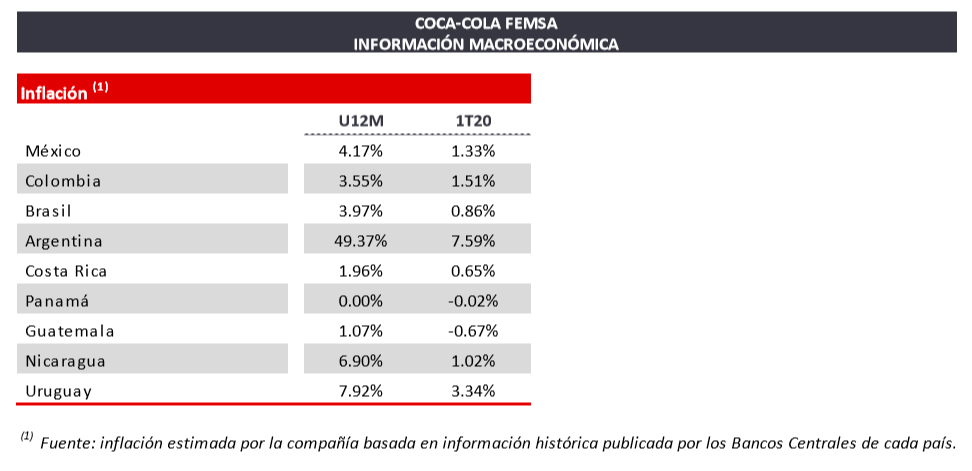

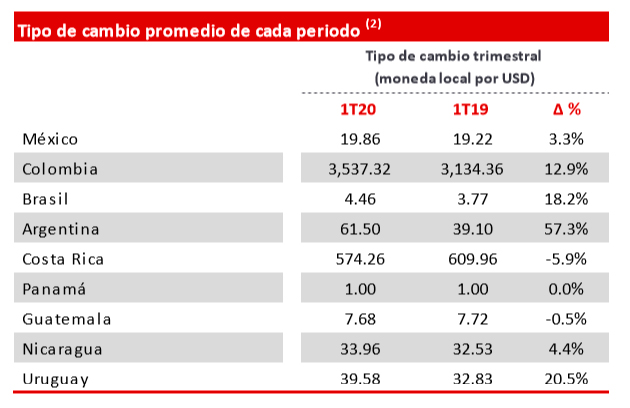

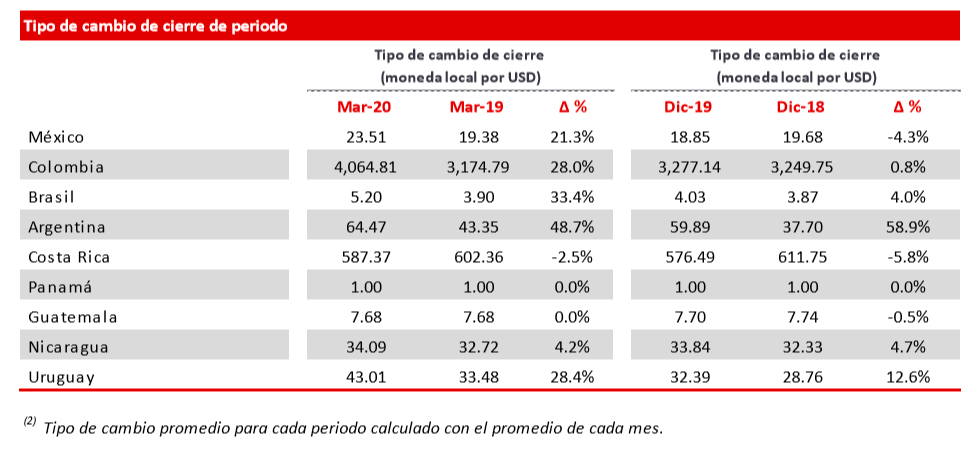

• Los ingresos totales disminuyeron 1.9%, mientras que en términos comparables crecieron 3.6%. Nuestras iniciativas de precio fueron contrarrestadas principalmente por los efectos desfavorables de conversión en la mayoría de nuestras monedas operativas a pesos mexicanos.

• La utilidad de operación se mantuvo estable, mientras que en términos comparables aumentó 6.3%. La disminución de costos de materia prima, junto con una mayor eficiencia en los gastos operativos y la recuperación de impuestos en Brasil fueron contrarrestados principalmente por mayores costos en el concentrado y la depreciación en la tasa de cambio promedio de todas nuestras monedas aplicada al costo de materia prima denominada en U.S. dólares.

• La utilidad neta disminuyó 1.5%, impulsado principalmente por un gasto no recurrente relacionado con el prepago de nuestra deuda denominada en U.S. dólares con vencimiento en 2023, como resultado de nuestra exitosa iniciativa de refinanciamiento de deuda completada durante el trimestre.

• La utilidad por acción1 fue de Ps. 0.15 (utilidad por unidad fue de Ps. 1.21 y por ADS de Ps. 12.15).

John Santa Maria, Director General de Coca-Cola FEMSA, comentó:

“Durante el primer trimestre, navegamos exitosamente a través de la volatilidad en las monedas y los efectos iniciales de la pandemia por COVID-19 para obtener resultados positivos. Excluyendo los efectos de conversión de monedas, nuestros ingresos comparables crecieron 3.6%, mientras que nuestros ingresos operativos comparables crecieron 6.3%, reflejando nuestro desempeño operativo positivo y nuestra capacidad para impulsar eficiencias de costos y gastos. Adicionalmente, reconociendo el cambiante entorno, desarrollamos un marco integral centrado en la implementación de acciones para garantizar la continuidad de nuestro negocio, priorizando la seguridad y bienestrar de nuestros empleados. En consecuencia, estamos escuchando y reaccionando a las necesidades de nuestros clientes, consumidores y de las comunidades a las que servimos. Siguiendo nuestro perfil conservador, tomamos medidas para reforzar aún más nuestro balance, refinanciando nuestra deuda con éxito y asumiendo créditos a corto plazo para fortalecer nuestra posición de efectivo, mientras implementamos medidas de control adicionales sobre nuestros costos, gastos e inversiones en Activo Fijo.

Estoy orgulloso del nivel de colaboración y resiliencia que hemos mostrado como organizción. Coca-Cola FEMSA ha enfrentado crisis anteriormente y ha sido capáz de adaptarse y capitalizar durante entornos complejos. Estoy seguro de que las presiones que enfrentemos serán temporales y las medidas que estamos tomando nos posicionarán para ser exitosos en el largo plazo”.

Eventos Relevantes

Brote de COVID-19

• Durante el primer trimestre del 2020, la Compañía desarrolló un marco de gestión integral diseñado para guiar sus acciones de mitigación a lo largo de cinco áreas clave: colaboradores, clientes, consumidores, comunidad y flujo de caja.

• Colaboradores: Garantizar la seguridad y el bienestar de nuestros empleados es de suma importancia. Ejemplos de las medidas adicionales que ha tomado la Compañía incluyen la implementación de protocolos para reforzar la salud, sanitización e higiene a lo largo de sus instalaciones en conjunto con el suministro adicional de equipo de protección como máscaras, guantes y gel desinfectante.

• Clientes: La Compañía está ayudando a sus clientes a permanecer abiertos de manera segura. Entre sus iniciativas, la Compañía está aprovechando sus capacidades digitales, como es el caso de la toma de pedidos multicanal vía plataformas B2B, centros de contacto y WhatsApp. Además, las medidas preventivas de la Compañía incluyen, por ejemplo, donar pantallas protectoras de acrílico para los mostradores de las tiendas.

• Consumidores: Los consumidores están en el centro del ADN de la Compañía. En consecuencia, sus acciones de mitigación incluyen impulsar su portafolio de asequibilidad a lo largo de sus mercados y canales clave, así como reforzar su presencia en canales digitales y canales directo al hogar.

• Comunidades: Como respuesta social a la situación actual, la Compañía está donando bebidas a centros de salud, adquiriendo y transportando equipo médico y contribuyendo a la construcción de centros de salud alternativos, entre otras iniciativas de ayuda comunitaria.

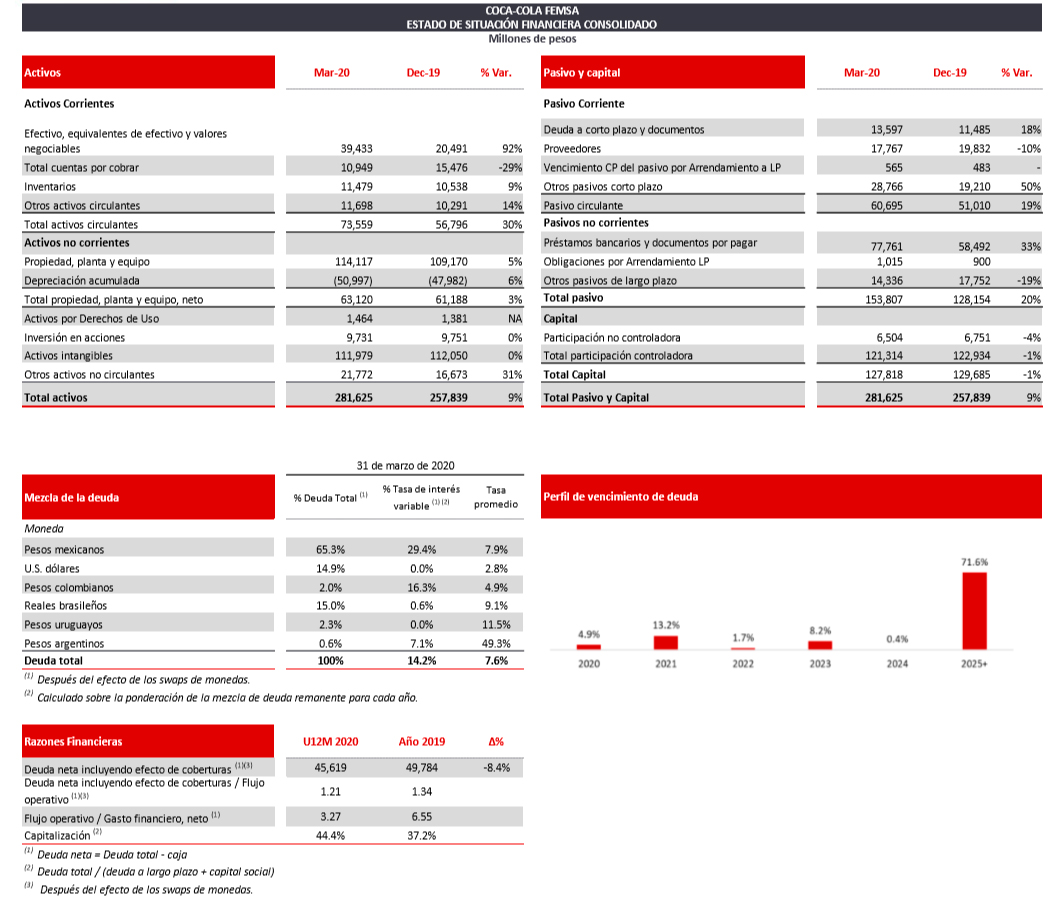

• Flujo de Caja: La liquidez de Coca-Cola FEMSA es sólida y cuenta con un fuerte Balance General, sin embargo, siendo consistente con su disciplina financiera, la Compañía está implementando medidas para reforzar su Balance aún más y proteger su flujo de efectivo al priorizar o diferir las inversiones en CAPEX y racionalizar sus gastos.

• La Compañía confía en que tiene un perfil resiliente, una posición de caja y Balance General sólidos, así como la experiencia operativa para navegar en este entorno retador.

Otros Eventos Relevantes

• Como revelamos anteriormente, en enero 2020, Coca-Cola FEMSA colocó valores de deuda (“Senior Notes”) por US$1,250 millones con vencimiento en 2030. Los recursos netos de la oferta fueron utilizados para recomprar sus valores de deuda, 3.785% con vencimiento en 2023, y los recursos remanentes, para fines corporativos generales. Esto resulto en un gasto financiero no recurrente, como resultado del prepago de nuestra deuda con vencimiento en 2023 denominada en U.S. dólares y relacionado a nuestra exitosa iniciativa para refinanciar deuda completada durante el trimestre. Adicionalmente, en febrero de 2020, la Compañía anunció la exitosa colocación de dos emisiones de certificados bursátiles en el mercado mexicano por un monto de Ps. 3,000 millones con una vigencia de 8 años y certificados bursátiles por un monto de Ps. 1,727 millones con una vigencia de 5.5 años.

• Además de las transacciones mencionadas anteriormente, la Compañía incurrió en un financiamiento de corto plazo por Ps. 11,143 millones como medida preventiva para reforzar su posición de efectivo. Al 31 de marzo de 2020, la Compañía tenía una posición de efectivo de más de Ps. 39 mil millones.

• Similar a lo que se reportó en el tercer trimestre de 2019, dada una decisión favorable de las autoridades brasileñas, Coca-Cola FEMSA obtuvo el derecho de recuperar ciertos pagos de impuestos hechos en años anteriores en Brasil, resultando en un efecto positivo extraordinario en sus resultados del primer trimestre de 2020, afectando principalmente a otros ingresos de operación y otros gastos de operaciones, netos. El monto extraordinario total por efecto de impuestos en Brasil, incluyendo nuestro enfoque conservador de no tomar el crédito relacionado al IPI en concentrado en Brasil, en la utilidad de operación es Ps. 78 millones para el periodo.

• En un esfuerzo por proporcionar a los lectores una representación más útil del desempeño financiero y operativo subyacente de la Compañía, a partir del primer trimestre del 2020, la Compañía ajustó su metodología para calcular cifras comparables, sin excluir las operaciones hiperinflacionarias. Debido a este cambio, el término “comparable” significa, con respecto a una comparación año tras año, el cambio en la medida dada excluyendo efectos de: (i) fusiones, adquisiciones y desinversiones, y (ii) efectos de conversión resultantes de los movimientos del tipo de cambio. Para preparar esta medida, la administración ha utilizado su mejor juicio, estimaciones y suposiciones para mantener la comparabilidad

• El 17 de marzo del 2020, Coca-Cola FEMSA celebró su Asamblea General Ordinaria Anual de accionistas, en la cual los accionistas aprobaron los Estados Financieros consolidados de la Compañía para el año terminado al 31 de diciembre de 2019, el reporte anual presentado por el Consejo de Administración, la declaración de dividendos correspondientes al año fiscal 2019 y el nombramiento de los miembros del Consejo de Administración y los Comités de Planeación y Finanzas, Auditoría, y Prácticas Societarias para 2020. Los accionistas aprobaron el pago del dividendo en efectivo por la cantidad de Ps. 4.86 por unidad. El pago de dividendos aprobado es equivalente a Ps. 0.6075 por acción y se pagará en dos exhibiciones a partir del 5 de mayo de 2020 y del 3 de noviembre de 2020. Este pago de dividendo representa un incremento de 37% comparado con el dividendo del año anterior.

• Coca-Cola FEMSA publicó su informe integrado de 2019 “Una Visión, Una Plataforma, Un Futuro”, el reporte anual en forma de 20-F presentado ante la Securities and Exchange Comission (SEC) y el informe anual ante la Comisión Nacional Bancaria y de Valores (CNBV).

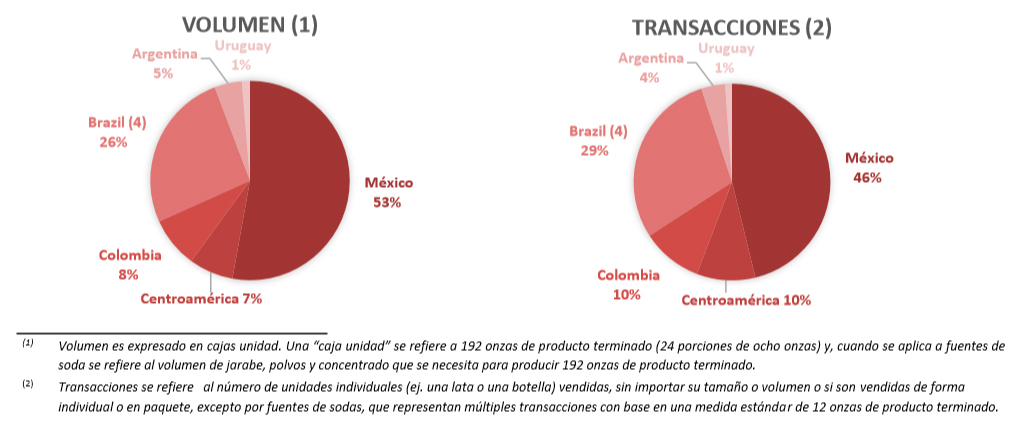

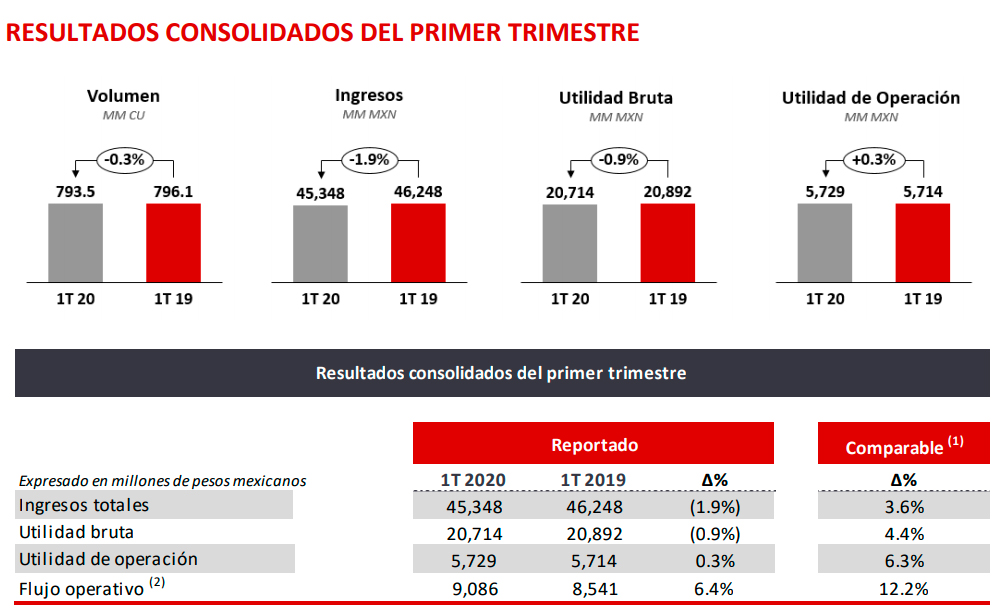

Volumen disminuyó 0.3% a 793.5 millones de cajas unidad, impulsado principalmente por una disminución de volúmenes en Brasil y Uruguay y una ligera contracción de volumen en México, parcialmente contrarrestado por un crecimiento de volumen en Argentina, Centroamérica y Colombia.

Ingresos totales disminuyeron 1.9% a Ps. 45,348 millones. Esta cifra incluye otros ingresos extraordinarios relacionados con el derecho a recuperar el pago de ciertos impuestos en Brasil. La disminución en los ingresos fue impulsada principalmente por el efecto negativo de conversión por la depreciación de la mayoría de nuestras monedas operativas en comparación con el peso mexicano, un efecto que fue parcialmente compensado por iniciativas de precio en nuestros mercados clave. Sobre una base comparable, los ingresos incrementaron 3.6%.

Utilidad bruta disminuyó 0.9% a Ps. 20,714 millones, y el margen bruto se expandió 50 puntos base a 45.7%. La expansión del margen bruto fue impulsada principalmente por menores precios de PET y una posición favorable en nuestras coberturas de materia prima. Estos efectos fueron parcialmente contrarrestados por mayores costos del concentrado y por la depreciación en el tipo de cambio promedio de la mayoría de nuestras monedas, aplicada a nuestros costos de materia prima denominados en U.S. dólares. Sobre una base comparable, la utilidad bruta incrementó 4.4%.

Utilidad de operación permaneció estable en Ps. 5,729 millones, y el margen de operación se expandió 20 puntos base a 12.6%. Está expansión se debió principalmente a la eficiencia de gastos operativos y al derecho a recuperar el pago de ciertos impuestos en Brasil. Sobre una base comparable, la utilidad de operación incrementó 6.3%.

Resultado integral de financiamiento registró un gasto de Ps. 2,196 millones, en comparación con un gasto de Ps. 1,593 millones en el mismo período de 2019. Este incremento fue impulsado principalmente por un gasto financiero no recurrente como resultado del prepago de nuestra deuda con vencimiento en 2023 denominada en U.S. dólares, relacionado con nuestras exitosas iniciativas de refinanciamiento de deuda realizadas durante el trimestre. En particular, prepagamos un total de US$900 millones de un bono Yankee con vencimiento en 2023. Este efecto fue parcialmente compensado por una ganancia cambiaria ya que nuestra posición de caja en U.S. dólares se vio afectada positivamente por la depreciación del peso mexicano. Además, reconocimos una mayor ganancia en posiciones monetarias en subsidiarias inflacionarias.

Impuestos como porcentaje de la utilidad antes de impuestos fue de 30.6% comparado con 32.7% durante el mismo periodo del año anterior. Esta disminución se debió principalmente al aumento en el peso relativo de las utilidades de México en nuestros resultados consolidados las cuales tienen una tasa impositiva más baja, parcialmente compensado por un aumento generado por la valuación de ciertos instrumentos financieros relacionados con nuestras estrategias de cobertura.

La utilidad neta de la participación controladora alcanzó Ps. 2,552 millones en comparación con Ps. 2,590 millones en el mismo periodo del año anterior. Esta disminución se debió principalmente a gasto no recurrente por Ps. 1,475 millones que impactó nuestro gasto financiero, como resultado del prepago de nuestra deuda con vencimiento en 2023 denominada en U.S. dólares. Este prepago está relacionado a nuestra exitosa iniciativa para refinanciar deuda completada durante el trimestre. La utilidad por acción1 fue de Ps. 0.15 (la utilidad por unidad fue de Ps. 1.21 y por ADS de Ps. 12.15).

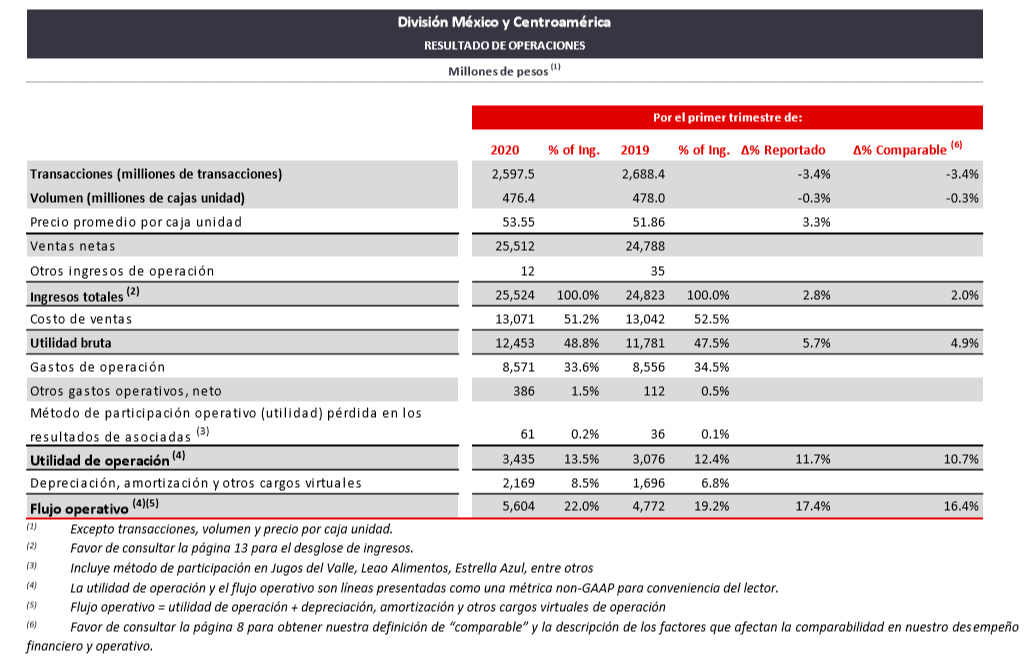

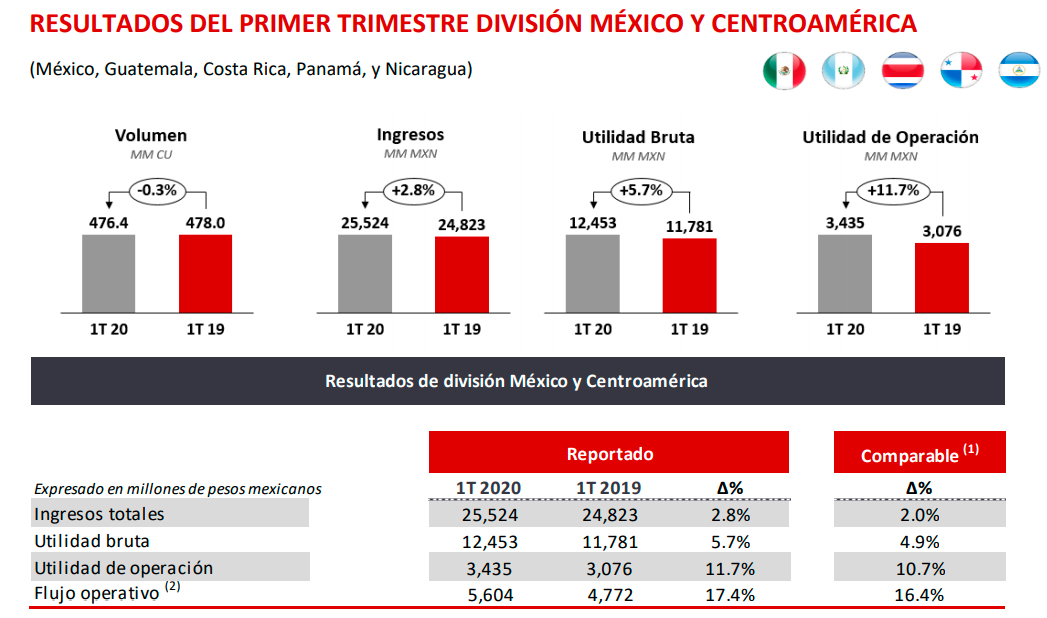

Volumen se mantuvo estable, con una disminución de 0.6% en México, la cual fue contrarrestada por un incremento de volumen de 1.4% en Centroamérica. El crecimiento de volumen en Centroamérica fue impulsado principalmente por un desempeño positivo en Guatemala.

Ingresos totales incrementaron 2.8% a Ps. 25,524 millones, impulsado principalmente por las iniciativas de precios en la división y crecimiento de volumen en Centroamérica, parcialmente contrarrestado por una contracción de volumen en México. Sobre una base comparable, los ingresos totales aumentaron 2.0%.

Utilidad bruta incrementó 5.7% a Ps. 12,453 millones y el margen de utilidad bruta se expandió 130 puntos base a 48.8% impulsado principalmente por nuestras iniciativas de precios, menores costos de PET y un efecto favorable en nuestra posición de coberturas de moneda. Estos factores fueron parcialmente contrarrestados por mayores costos de concentrado en México. Sobre una base comparable, la utilidad bruta incrementó 4.9%.

Utilidad de operación incrementó 11.7% a Ps. 3,435 millones en el primer trimestre de 2020, y el margen operativo se expandió 110 puntos base a 13.5% durante el período, principalmente por eficiencias en el gasto operativo con respecto a gastos incurridos durante el año anterior relacionados a nuestro programa de eficiencia Fuel for Growth. Estos factores fueron parcialmente contrarrestados por una pérdida cambiaria operativa. Sobre una base comparable, la utilidad de operación incrementó 10.7%.

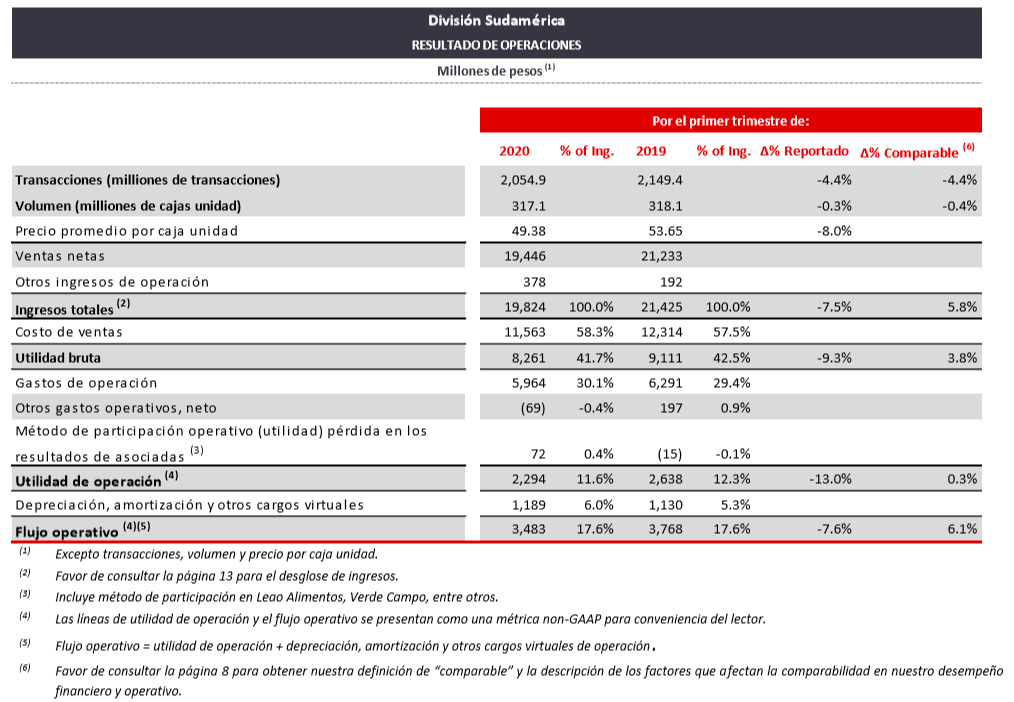

Volumen permaneció estable, las caídas en Brasil y Uruguay fueron parcialmente compensados por un crecimiento de volumen en Colombia y Argentina.

Ingresos totales disminuyeron 7.5% a Ps. 19,824 millones, impulsado principalmente por un efecto de conversión de moneda desfavorable resultante de la depreciación todas nuestras monedas operativas en comparación con el peso mexicano, iniciativas de precio y una disminución de volumen en Brasil y Uruguay. Estos factores se vieron parcialmente compensados por el crecimiento del volumen en Colombia y Argentina. Sobre una base comparable, los ingresos totales incrementaron 5.8%.

Utilidad bruta disminuyó 9.3% a Ps. 8,261 millones, y el margen bruto se contrajo 80 puntos base a 41.7%. Esta contracción se debió principalmente a mayores costos del concentrado en Brasil relacionados con la reducción del crédito fiscal sobre el concentrado comprado en la Zona Franca de Manaus, debido a nuestra decisión temporal de suspender dichos créditos, y la depreciación del tipo de cambio promedio de todas nuestras monedas operativas aplicados a nuestros costos de materia prima denominados en U.S. dólares. Estos factores fueron parcialmente compensados por nuestras iniciativas de precios y menores precios de PET y edulcorantes. Sobre una base comparable, la utilidad bruta aumentó 3.8%.

Utilidad de operación disminuyó 13.0% a Ps. 2,294 millones en el primer trimestre de 2020, resultando en una contracción del margen de 70 puntos base a 11.6% afectada principalmente por mayores costos laborales y de mantenimiento, junto con una pérdida cambiaria operativa. Estos efectos fueron parcialmente compensados por la eficiencia en gastos operativos en Colombia y la recuperación de ciertos impuestos en Brasil. Sobre una base comparable, la utilidad de operación aumentó 0.3%.

DEFINICIONES

Volumen es expresado en cajas unidad. Una caja unidad se refiere a 192 onzas de producto terminado (24 porciones de 8 onzas) y, cuando se aplica a fuentes de soda se refiere al volumen de jarabe, polvos y concentrado que se necesita para producir 192 onzas de producto terminado.

Transacciones se refiere al número de unidades individuales (ej. una lata o una botella) vendidas, sin importar su tamaño o volumen o si son vendidas de forma individual o en paquete, excepto por fuentes de sodas, que representan múltiples transacciones con base en una medida estándar de 12 onzas de producto terminado.

Utilidad de operación es una métrica non-GAAP calculada como “utilidad bruta – gastos operativos – otros gastos operativos, neto + método de participación operativo (utilidad) pérdida en los resultados de asociadas”.

Flujo operativo es una métrica non-GAAP calculada como “utilidad de operación + depreciación, amortización y otros cargos virtuales de operación”.

Utilidad por acción es igual a “Utilidad trimestral / acciones en circulación”. La utilidad por acción (UPA) para todos los períodos se ajusta para dar efecto a la división (split) resultando en 16,806.7 millones de acciones en circulación. Para la comodidad del lector, una unidad KOFUBL está compuesta de 8 acciones (3 acciones de Serie B y 5 acciones de Serie L); la utilidad por unidad es igual a la UPA multiplicada por 8. Cada ADS representa 10 unidades de KOFUBL.

COMPARABILIDAD

Con el fin de proporcionar a nuestros lectores una representación más útil del desempeño financiero y operativo de nuestra compañía, a partir del primer trimestre del 2020, ajustamos nuestra metodología para calcular nuestras cifras comparables, sin excluir las operaciones hiperinflacionarias. Debido a este cambio, nuestro término “comparable” significa, con respecto a una comparación año tras año, el cambio de una medida dada excluyendo efectos de: (i) fusiones, adquisiciones y desinversiones; y (ii) efectos de conversión resultantes de los movimientos cambiarios. En la preparación de esta medida, la administración ha usado su mejor juicio, estimados y supuestos para mantener la comparabilidad.